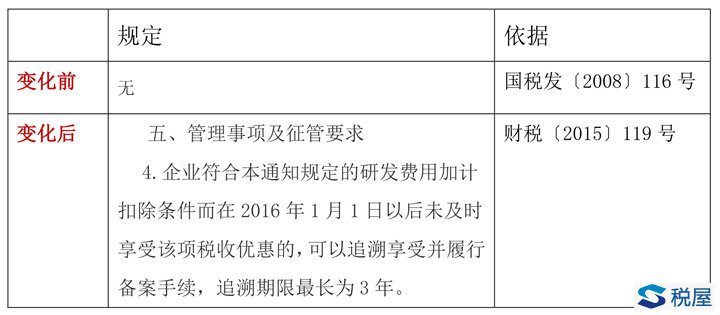

变化六:设置3年的追溯期

华税解读:

是一重大利好政策!据此,企业未来认为其研发活动所产生的研发费用符合加计扣除税收政策而未享受的,可向前追溯三年,但同时按照规定,企业需要履行备案手续。

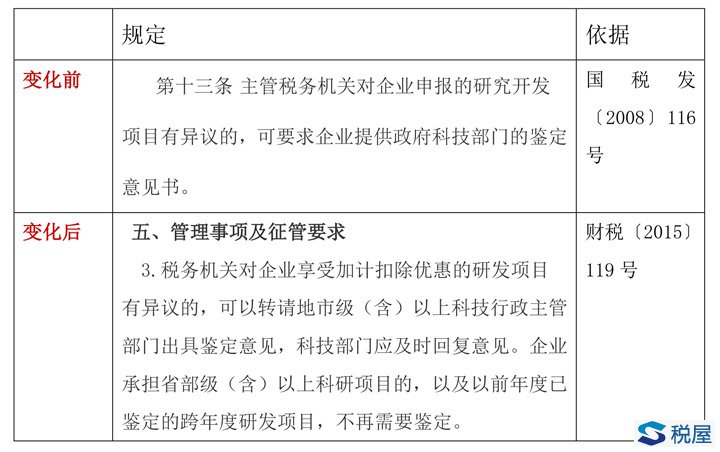

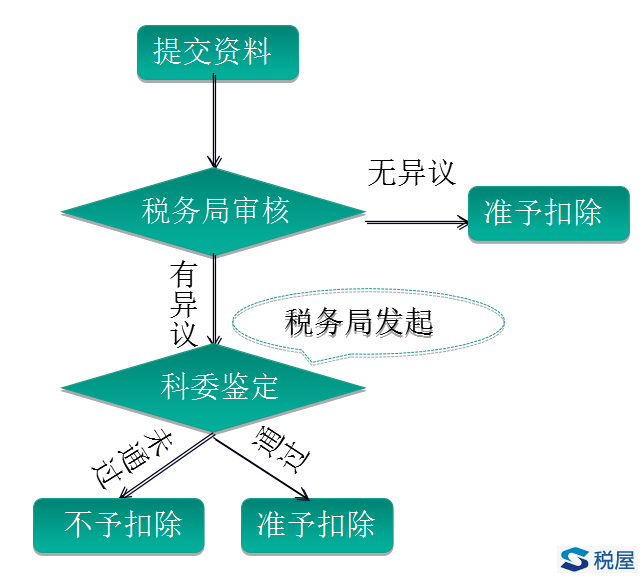

变化七:减少审核程序

华税解读:

按照国税发【2008】116号文的规定,科委“项目鉴定”也并非“前置”程序,但是在实操中,许多地方为了便于管理,“一刀切”的将科委项目鉴定设置成享受优惠政策的前置程序。新政明确,企业以后申请研发费用加计扣除,不需要先进行“项目鉴定”,而是改由税务机关把“有异议”的项目“转请地市级(含)以上科技行政主管部门出具鉴定意见”,这一程序的改变,有利于提高企业申报的成功率,但是并没有降低对企业相关管理的要求。

新政虽然不在要求由企业“主动”向科委提交鉴定材料,但是为了后续税务机关的检查和要求,企业依然应该准备相关的材料,可以参照老政策下企业向科委提交的材料(北京为例):

(一)《企业研究开发项目鉴定意见书》。企业应在线如实填写《企业研究开发项目鉴定意见书》的各项内容,导出打印后由企业法定代表人签字并加盖企业公章;

(二)企业工商营业执照(副本复印件)、组织机构代码证书(副本复印件)及税务登记证书(副本复印件);

(三)自主、委托、合作研究开发项目计划书和研究开发费预算(复印件);

(四)自主、委托、合作研究开发专门机构或项目组的编制情况和专业人员名单;

(五)自主、委托、合作研究开发项目当年研究开发费用发生情况归集表;

(六)企业总经理办公会或董事会关于自主、委托、合作研究开发项目立项的决议文件(复印件);

(七)委托、合作研究开发项目的合同或协议(复印件);

(八)研究开发项目的效应情况说明、研究成果报告等资料;

(九)专利证书(复印件)、技术查新报告、成果获奖证书(复印件)等其他与企业研究开发项目相关的证明材料。

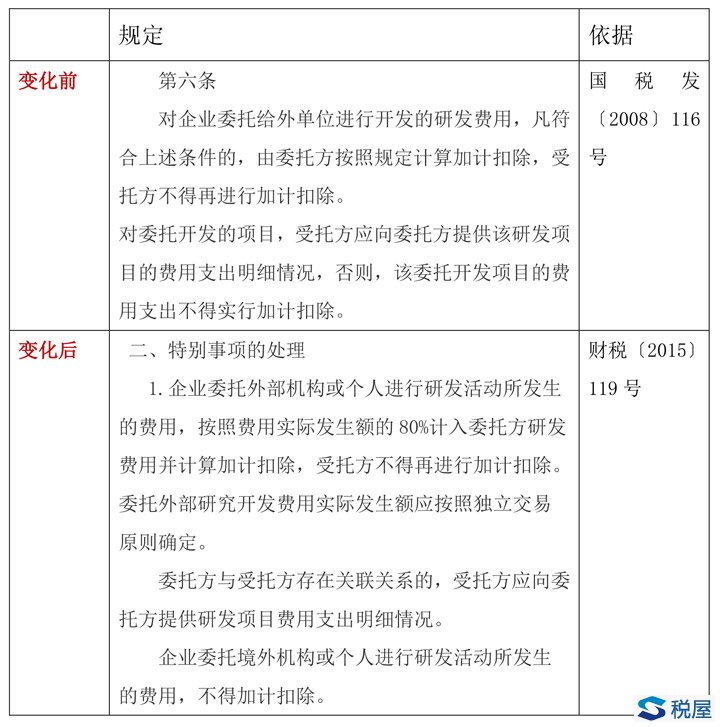

变化八:委托研发处理

华税解读:

新政在委托研发方面有了新的重大变化,明确委托方可以按照实际发生额的80%计算并进行加计扣除,虽然形式上可能降低了加计扣除的比例,但是这一规定大大降低了委外研发的加计扣除难度,使得企业更加容易享受优惠政策,而从实际来看,老政策设置的门槛会使得扣除的范围大打折扣,实际“80%”的限制未必是“降低”。

总结:三部委联合发文,后续检查将常态化

新政是由财政部、国税总局、科技部三部门联合发文,相比较于国税发〔2008〕116号由国税总局单独发文,在法律的层级上有所提高,同时也意味着后续的管理,不仅有税务机关的参与,还有财政部、科技部门的全面参与,这对企业研发费用申请及后续管理提出更高了的要求,尤其在研发项目管理、会计核算等方面,将会面临来自财政部、税务总局、科技部门的检查。同时,按照新政第五条第5款的规定,“税务部门应加强研发费用加计扣除优惠政策的后续管理,定期开展核查,年度核查面不得低于20%”,由此,研发费用加计扣除后续的部门检查将会常态化,企业应该加强相关凭证资料的准备和归档,以顺利应对各项检查带来的挑战。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620