基本案情

1.甲公司实收资本1000万元,其中:张先生出资600万元,占60%股权;李先生出资400万元,占40%股权。

2.甲公司持有A房地产开发公司(以下称A公司)80%股权;持有B水电公司90%股权;持有C医药公司100%的股权。甲公司持有A公司80%股权估值4500万元。

3.乙集团股份有限公司(以下称乙公司)实收资本8500万元,乙公司100%股权估值25500万元。

4.乙公司持有丙房地产控股公司(以下称丙公司)100%股权;持有丁矿业投资公司(以下称丁公司)100%的股权。

经甲公司及其股东、乙公司及其股东、丙公司共同协商达成股权置换协议:张先生、李先生用间接持有A公司80%的股权,等值置换乙公司15%[4500/(4500+25500)]的股权,即,丙公司收购A公司80%的股权,张先生、李先生分别取得乙公司9%、6%的股权,乙公司分别确认张先生股本900万元(8500/85%×15%×60%)、李先生股本600万元(8500/85%×15%×40%)。

其他资料:

(1)甲公司持有A公司80%股权的计税成本为3000万元。

(2)A公司和乙公司的股权估值均以2014年12月31日为基准日的评估数确定。

(3)2014年12月31日,甲公司欠股东借款10000万元,其中向张先生借款6000万元;向李先生借款4000万元。

(4)B公司、C公司、丙公司、丁公司业绩稳定,前景看好,张先生、李先生准备长期持有甲公司、乙公司股权,以获得稳定的投资回报。

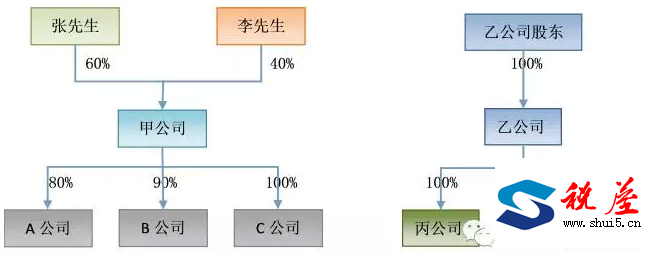

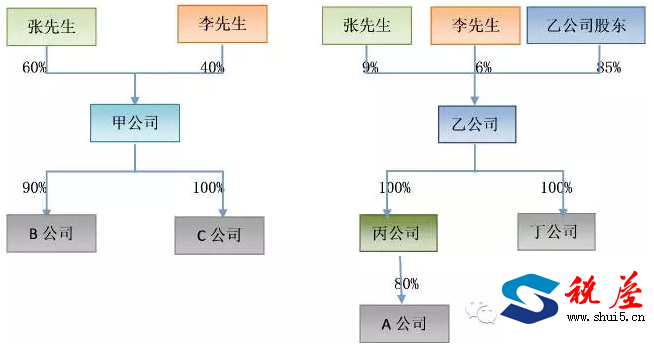

为便于直观地反映上述股权置换交易,现将股权置换前后甲公司、乙公司组织架构图绘制如下:

置换前:

置换后:

问题焦点

1.工商问题

为办理股权过户登记,甲、乙、丙、A四家公司分别向主管工商部门咨询,答复口径一致,内容如下:由于是丙公司收购甲公司持有A公司80%的股权,因此,对价只能由丙公司支付,而不能由乙公司支付,而且丙公司只能将对价支付给甲公司,而不能直接支付给张先生、李先生。结论是:该项股权置换协议不具有合同性质,工商部门无法办理股权变更登记。

2.税务问题

为防范纳税风险,甲、乙、丙、A四家公司分别向主管税务机关了解本次股权置换交易相关法律主体的税收义务,税务部门回复口径不一,有以下几种观点:

观点一:该重组实质不是张先生、李先生转让甲公司股权,而是甲公司向丙公司转让其持有A公司80%的股权,甲公司应确认股权转让所得=4500-3000=1500万元;丙公司取得A公司80%股权的计税成本为4500万元。张先生、李先生不征个人所得税。张先生、李先生取得乙公司9%、6%股权的计税成本分别为2700万元(4500×60%)、1800万元(4500×40%)。

观点二:该重组实质不是甲公司转让A公司股权,而是张先生、李先生转让其持有的甲公司部分股权,应首先按照“财产转让所得”计征个人所得税,因甲公司股本不变,故允许扣除的成本为零,张先生应纳个人所得税=(4500×60%-0)×20%=540万元;李先生应纳个人所得税=(4500×40%-0)×20%=360万元。张先生、李先生缴纳个人所得税后,持有乙公司股权的计税成本分别为2700万元、1800万元。丙公司持有A公司80%股权的计税成本为4500万元。

观点三:该重组实质不是甲公司转让A公司股权,应是张先生、李先生转让了A公司80%的股权,丙公司持有A公司80%股权的计税成本为4500万元。张先生、李先生按“财产转让所得”征收个人所得税,允许扣除的计税成本按照甲公司持有A公司80%股权计税成本3000万元,依据甲公司股权比例进行分配,张先生应纳个人所得税=(4500-3000)×60%×20%=180万元;李先生应纳个人所得税=(4500-3000)×40%×20%=120万元。张先生、李先生缴纳个人所得税后,持有乙公司股权的计税成本分别为2700万元、1800万元。

观点四:甲公司、张先生、李先生均未发生股权转让业务,不征所得税,相应地,丙公司取得A公司80%股权的计税成本为零,张先生、李先生因取得乙公司股权未支付对价,故投资计税成本亦为零。

鉴于税务机关内部理解不一,加之工商部门回复不予办理股东变更登记,股权置换交易一时无法推进。企业“一头雾水”:股权置换协议既然是按公允价等值交换,并且是双方真实意思的表示,为什么不具有合同性质?难道置换协议不受法律保护吗?工商变更登记办不了,难道税法也无据可依?

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620