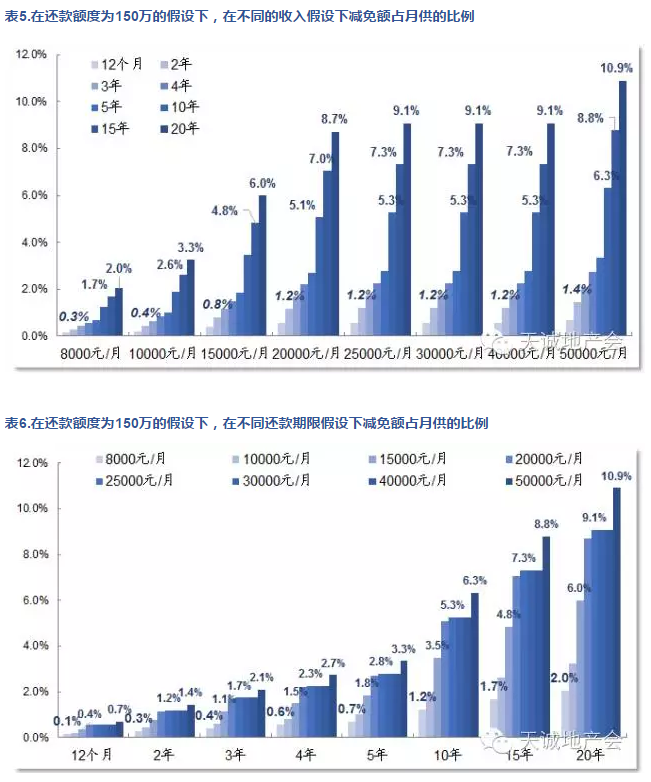

导语: 在贷款额度为150万元的情况下,测算结果发现:供款的期限越长,减免作用越大;无论收入多少,期限越长,抵扣的所得税占月供比例越大;高收入人群对期限更敏感,期限更长边际抵扣效果比低收入人士更多。

近日,媒体报道个人所得税可抵扣房贷已明确且方案会在全国推广。7月26日,贾康回应房贷利息抵个税是他作为学者的一贯主张,但官方是否已经明确尚不清楚。

国内已经有过先例、利息抵税曾那么美

上海曾在1998年实行过,方案可抵扣税基较广,采取先征后退的方式:该政策要点是:1)期限:凡在1998年6月1日至2003年5月31日期间购房;2)对象:在本市购买或者差价换购商品住宅并在本市交纳个人所得税的个人,必须是商品住宅产权证的法定拥有人,且与购房合同、购房发票相一致;3)抵扣税基相对较广:购房者可抵扣计征税基的征税项目包括:工资薪金;采用查账征收的个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得(不包括从上市公司取得的股息、红利所得和对私营企业投资者带征的股息、红利所得)。4)抵税操作方式:抵扣采用“先征后退”的办法,购房者在购房行为确立后,应向征收税务机关申请单独开具个人所得税缴款书据以退税。

天津也在1998年实行过,方案仅住房公积金利息可抵个税、可抵税基较小:1998年8月11日,天津发布《天津市地方税务局关于个人支付住房公积金贷款利息免征个人所得税有关问题的通知》,具体条款包括:1)抵扣范围限定在住房公积金贷款利息:仅限个人支付的住房公积金贷款利息,个人支付的住房公积金本金及其他形式的住房贷款(如按揭贷款)本金和利息不得从应纳税所得额中减除;2)抵扣税基相对较小:可从每月个人工资、薪金所得的应纳税所得额中减除,平均节税额为原纳税额的15-25%;3)夫妻双方仅一方受益:如果夫妻双方共同选择公积金贷款,那么只有主贷方可以享受该项优惠。

重庆现行方案以补助形式出现、设定补助额度限制:2008年底,重庆已有率先实施对主城区内首套自住房实施“补助”, 1)期限:从2008年12月1日到2022年,按揭款的次月开始往后一年,结束3个月之前,超过就不行;2)范围:重庆九区首套房,3)限额:个人所得税的40%,与按揭款,取小者退还这部分个税给你,以不超过住房总价的30%的额度内提供。

表1.重庆的个税补助模式

上海、天津两个方案作为房改初期,政府阶段性鼓励商品购房的政策,已成为历史,但从政策效果来看,三个方案都对商品房销售有很好的促进作用。

国际上亦有抵税措施、全国性推广概率较小

时空环境大不同,国际上也出现不同形式的利息抵税政策,中国过去也有过经验,因此从经验上来讲中国实施亦有可能,但是现阶段相比国外以及中国过去有几个不同,我们认为全国性推广可能性小、现阶段推出难度大:

1)税制基础条件不成熟:相比发达国家,我国目前税收仍然以流通税为主,所得税制仍然较为落后,体现为个人收入信息不透明,部门间信息缺乏联网互通,信息不对称问题在实务上难解决;

2)如果全国推广可能引起房价新一轮上涨:目前在一线城市销售火热、库存较低、“限购”尚且并未放开的情况下推行可能性较小,相比一线,一些中低收入的的二三线先行,将助力库存去化,或是现实可行的政策;

3)可结合之前租金抵税措施同时试行:6月3日,国务院《关于加快培育和发展住房租赁市场的若干意见》就指出“对个人租金支出,结合个人所得税改革,统筹研究有关费用扣除问题”。我们认为目前支持租赁市场是政策大方向,房租抵扣个税在全国率先铺开是有可能的,并有望在实操上积累经验。

4)如果试行限制条件将会很多:除了购房条件、社保条件的限制外,下文中我们会说明在累进税制下,高收入部分对应的税率更高,因此税收抵扣的的边际效果也更明显。因此若从税收公平的角度看,未来实施细则更有可能采用不同豁免额差异化税率的方式实施,一方面可能采用豁免限额(设定最高抵扣额)的方式,其次也可能根据物业类型、单价等设置差异化税率。

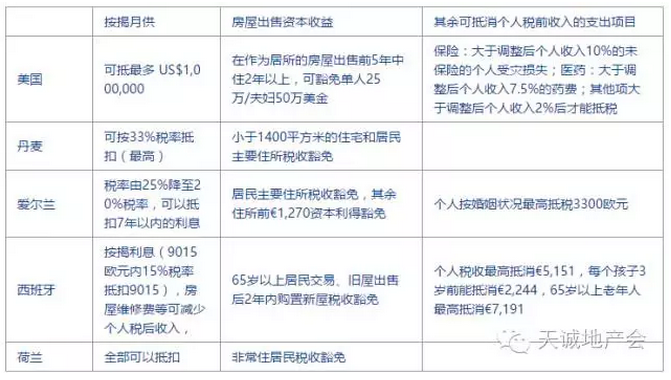

表2.目前世界主流国家与地产相关的税前扣除项目

高收入群体受益更显著、平均节税约10%

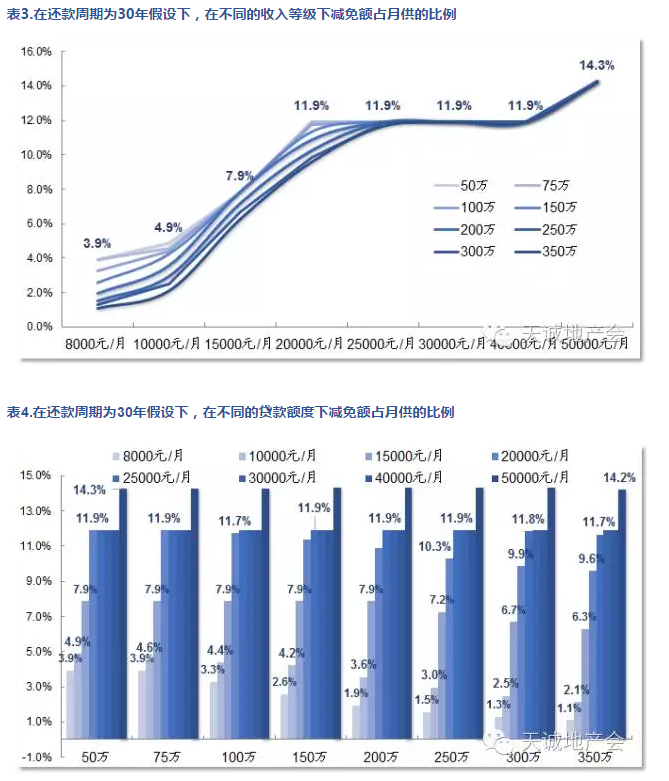

若利息全额抵扣,所有购房者都受益,但更利于收入较高人群置业:我们从收入、贷款额、贷款期限三个维度测算利息减免的效果:1、假设采用平滑确认利息的方式(一般还款初期确认的利息费用更高,可能采用递延的方式,实际操作尚待细则出台)。2、按照月收入在8000到50000的范围内测算;3、假设每月等额偿还,并没有提前还款。4、基准利率采取目前央行4.9%测算,但不同贷款期限对应利息不同(一年期利率4.35%,二~五年期4.75%,六年期以上4.9%)。按照以上假设,我们分别考察不同情况下“利息抵扣个税”实施下的减免作用(减免额占月供的比例)。

无论是按照固定贷款额度测算,还是按照固定期限测算,都可以得到收入更高则减免效果更明显。在贷款额度为150万元的情况下,测算结果发现:1、供款的期限越长,则减免作用越大;2、无论收入多少,期限越长,则抵扣的所得税占月供比例越大;3、高收入人群对期限更敏感,期限更长则边际抵扣效果比低收入人士更多。

举例

案例一:陆小姐为上海某公募基金经理,月薪八万,目前看中了一套在浦东上班位置附近的公寓,总价一千万。她考虑到自己收入比较稳定,所以申请了7成按揭。银行的客户经理告诉她在目前4.9%基准利率下按20年还款,她每月需要供款45811元,月供约占工资的6成左右。若按照上海的社保等标准,她如果没买房的话每月实际需缴纳所得税20214元。她签约后月均利息费用为16644元(假设期内平滑确认),假设利息费用全额抵扣,则抵扣后的工资为80000-16644=63356,因此她买房之后就可以少交5826 块的个税了,这占到她每月供款的12.7%。陆小姐在整个供款期内总共可以节省所得税费139.8万元。

案例二:费先生是深圳一家互联网龙头企业的一位较资深的程序员,月薪2.5万。目前打算在南山买一套800万的房子,首付5成,贷款25年。为此他月供需要支付23151元,若按陆小姐一致的方式测试,则他抵扣后的所得税每月可以省下2365 元,也占到了月供款的10.2% 。费先生则可以在整个供款期内省下所得税共计71万。

版权所有: 广州市普粤财税咨询有限公司 粤ICP备-05080835

地址:广州市天河区黄埔大道159号富星商贸大厦西塔17楼D单元 邮政编码: 510620